《投资者网》吴微

近日,嘉和生物(06998.HK)发布公告称,将通过合并方式收购亿腾医药,合并后原亿腾医药股东占合并公司77.43%股份,原嘉和生物股东占合并公司22.57%股份,亿腾医药实际控制人倪昕,将成为新公司的控股股东,他也是亿腾医药的创始人、董事长兼CEO。

在A股,这类交易一般被称为“借壳上市”,即体量较小的上市公司通过发行股份的方式收购标的公司股份,交易完成后,原上市公司实控人持有的股权少于原标的公司的实控人,造成上市公司控制权发生变更。不过,在上市难度较低的港股,“借壳上市”的情况并不多见。

标的公司亿腾医药是一家CSO(合同销售组织)企业,Wind数据库显示,2020至今,亿腾医药5次提交上市资料,但终未能顺利发行。嘉和生物与亿腾医药的合并,是港交所设立18A规则以来,首例反向收购案例。

借壳嘉和生物,亿腾医药能圆上市梦吗?

上市困难的亿腾医药

招股书显示,亿腾医药成立于2001年,由倪昕出资设立。医药销售出身的倪昕,将亿腾医药的商业模式定为CSO(Contract Sales Organization),即第三方外包销售,专业代理卖药。操作上,公司取得海外医药大厂的产品权,然后组建销售团队,在国内代理销售这些药品。

日前亿腾医药在售的药品主要有稳可信、希刻劳、亿瑞平三款,其中稳可信、希刻劳收购自礼来,是两款成熟的抗生素产品,为MRSA感染和儿科感染领域的首选治疗药物。亿瑞平则收购自GSK,是新一代ICS雾化吸入制剂,适用于治疗儿童和青少年的轻度至中度哮喘。

当然,随着两票制、带量采购等医疗行业改革的推进,亿腾医药也在寻求转型,一边公司收购成熟产品,另一边也在做创新研发。2015年,亿腾医药开始布局创新药管线,从Amarin公司引入的唯思沛,以及从日本盐野义制药引入的稳可达,均已上市。

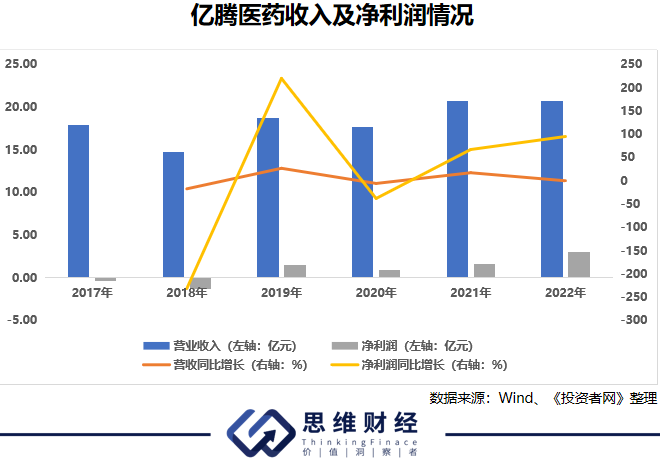

依靠行业积累,到2022年,亿腾医药实现收入20.74亿元,实现净利润3.06亿元。不过随着医疗体系改革的深化,亿腾医药的收入增长较为乏力,与2021年相比,2022年公司的收入鲜有增长。

除了增长乏力外,主要产品都是专利到期的原研产品,或也是亿腾医药上市的重要障碍。Wind数据库显示,2020年9月开始,亿腾医药先后5次提交上市资料,拟港股上市。但截至日前,公司仍未能顺利发行。

而招股书显示,亿腾医药在发展的过程中进行了6轮融资,合计融资达2.68亿美元,涉及的投资机构有泰康投资、红衫中国、汉鼎亚太等。截至2022年底,亿腾医药的资产负债率高达62%,其中短期借贷及长期借贷当期到期部分的账面总额就达到17.17亿元,同期公司流动资产账面总额仅为14.8亿元。此情况下,亿腾医药的股东退出及企业融资需求都比较大。

未盈利的嘉和生物

嘉和生物为一家创新驱动型生物制药公司,公司主要从事乳腺癌、肺癌、胃肠道肿瘤以及血液肿瘤等肿瘤领域的创新药开发。目前在研及推进商业化的产品有GB491(来罗西利)、GB261、GBD201等多款。

作为创新药研发企业,嘉和生物也曾是资本市场的宠儿,曾先后获得高瓴、淡马锡、高盛、黑石等知名投资机构的青睐。2020年公司在港股发行时,市场对嘉和生物也充满期待,上市首日嘉和生物的市值就超过了140亿港元。

值得注意的是,研发多年,嘉和生物的产品还在推进商业化中,未能为公司提供收入。截至2024年上半年,嘉和生物的收入仅有1447万元,2023年公司更是未能产生收入。受公司研发、管理成本居高不下影响,产品还未商业化的嘉和生物,已出现了大额亏损。

Wind数据库显示,自嘉和生物2018年公布公司财务数据以来,截至2024年上半年嘉和生物累计亏损额超过62亿元。企业核心产品商业化前期不明朗的情况下,上市之后嘉和生物的股价也呈现明显的下跌趋势,其股价最低跌至0.85港元/股,一度进入仙股行列。

各有各的难处,这或许是让嘉和生物与亿腾医药走到一起的重要原因。10月7日,嘉和生物公布交易方案后,公司的股价一度上涨超过90%;不过随着市场热情的消退,嘉和生物的股价在冲高后快速回落,到10月10日,公司股价已下跌至1.8港元/股附近,较9月12日公司停牌前的股价相比仅有26%左右的上涨。

“壳资源”在特殊时期被反复炒作,但随着A股注册制改革的推进,企业IPO通道被打通,“借壳上市”的交易大幅减少,“壳资源”也逐渐丧失了炒作的价值。证监会也明确表示过:从严监管重组上市,严格落实“借壳等同IPO”要求。

在港股企业上市难度不大、“壳资源”价值不高的情况下,嘉和生物反向收购亿腾医药,又能否获得投资者的认可呢?(思维财经出品)■

嘉和港股借壳上市

新浪科技公众号

新浪科技公众号 “掌”握科技鲜闻 (微信搜索techsina或扫描左侧二维码关注)

相关新闻

相关新闻